经济观察报 记者 蔡越坤 10月20日,沪指跌破3000点后,市场的情绪也愈发不安与困惑。

图片来源于网络,如有侵权,请联系删除

图片来源于网络,如有侵权,请联系删除

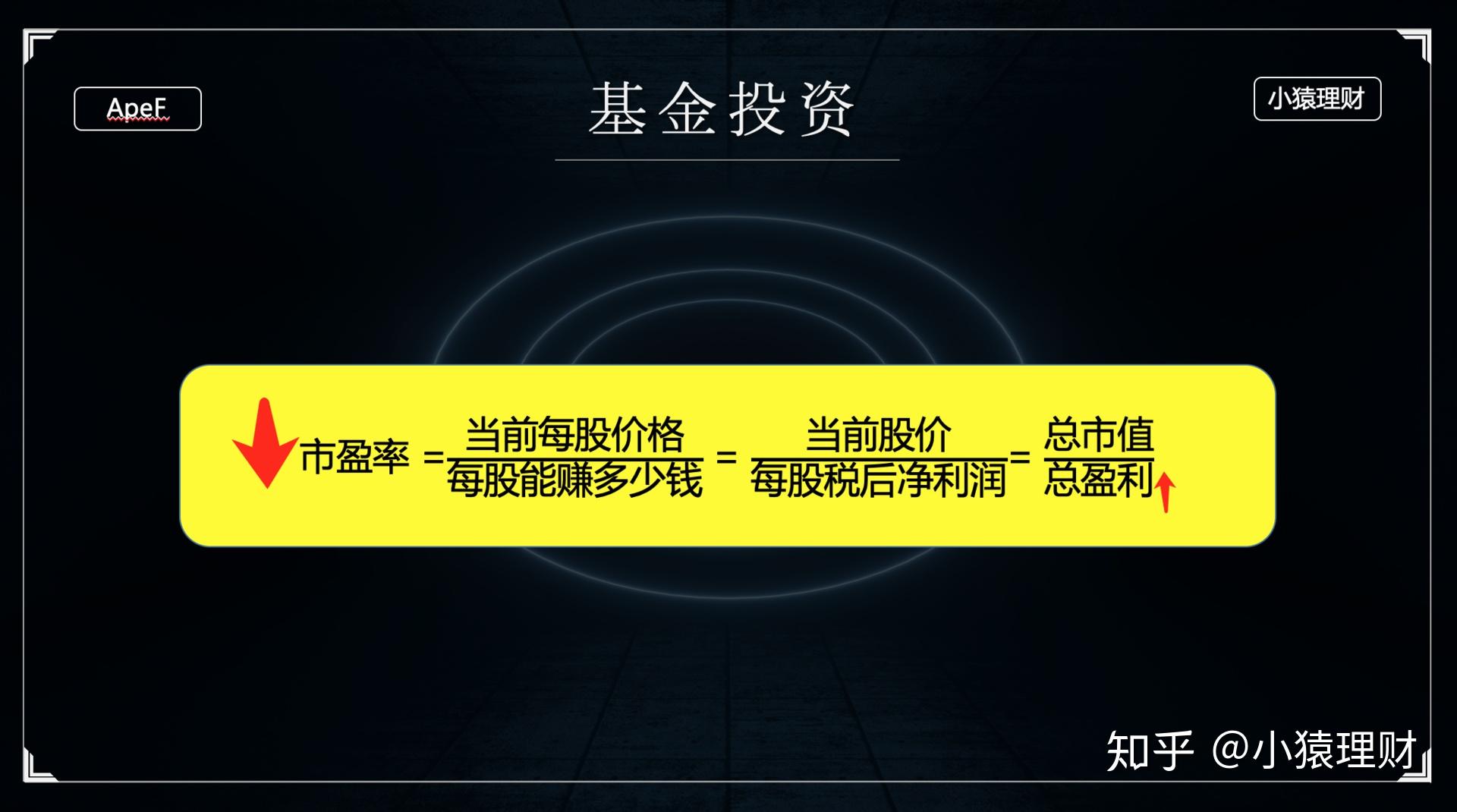

西部地区一位券商总经理观察到,当下A股市场不少公司的估值已经非常低,甚至一级市场与二级市场出现市盈率倒挂的情况。

图片来源于网络,如有侵权,请联系删除

在其看来,A股目前处于磨底阶段,低估值是投资的核心,也是最终抑制大盘下跌的关键性因素,市场有时会非理性,但是最终还会回归估值和增长率。所以,他觉得投资者适宜逐渐布局中长期的股票和基金配置,因为低估值的投资机会已很明显。

图片来源于网络,如有侵权,请联系删除

自10月份以来,包括中央汇金公司买入交易型开放式指数基金(ETF)、中央汇金公司增持了工农中建四大行、中央财政将增发2023年国债1万亿元等利好政策陆续出台。“管理层持续呵护市场和经济数据明显回暖,市场利空因素也逐渐减弱。”上述券商总经理如此表示。

然而,摆在投资者面前的一个现实问题是,A股市场“反应平淡”,多次上演政策出台后快速反弹、但后劲不足甚至创下年内新低的情形。直至10月24日,大盘才扭转跌势,10月27日重回3000点之上。

那么,与历次“市场底”估值相比,当下A股市场的投资价值几许?万亿特别国债能否助力经济、提升A股?

政策“弹药”频发

10月以来,A股的利好政策“弹药”频发。

10月24日,全国人大常委会通过新增国债以及预算调整的决议,将在今年四季度增发特别国债1万亿元人民币,全部以转移支付方式安排给地方,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板;

10月23日,中央汇金公司公告称,当日买入交易型开放式指数基金,并将在未来继续增持;10月11日,汇金公司增持了工农中建四大行,并表示未来6个月内拟继续在二级市场增持四大行。

受到发行特别国债等利好因素的提振,10月25日,A股市场高开高走、小幅震荡上扬。美国中概股纳斯达克中国金龙指数大涨近4%。港股市场同样高开,其中恒生科技指数收盘上涨2%;10月26日,上证指数报2988点,涨幅为0.48%,实现连续三个交易日翻红。

回顾特别国债的发行历史,根据国信证券研报统计,2000年以来,我国有4次年中增发国债。如果考虑国债增发是否涉及调整预算,可比口径应该为1998、1999、2000年三次经验,考虑到资本市场行业数据的可获得性,以2000年以来的增发国债(含特别国债发行)作为复盘依据。根据国信证券统计,历次增发国债对A股市场均起到提振信心效果。从月均数据来看历次增发国债后市场表现:第一,2000年8月,上证综指在阶段性高点后再次上行,从2066点上涨至2214点,涨幅为7.2%;第二,2007年6月,上证综指在4013点一路上行,达到历史高位的5824点,涨幅为45.1%;第三,2017年8月,上证综指从3287点上涨至3457点,涨幅为5.2%;第四,2020年3月,上证综指从2852点上升至3627点,涨幅为27.2%。

国信证券认为,增发国债意味着积极的财政政策,对提振股市投资者的情绪有正向促进效应。在今年盈利底部已现、利率不算高的前提下,负面情绪的拖累是A股市场偏离基本面的根源,增发国债有利于活跃资本市场。

中航证券认为,本轮国债发行后将有力提振市场信心,A股将开启反弹。前期市场表现较为震荡的原因在于海外利率高企及投资者对国内稳增长政策存观望情绪。本轮国债增发后,银行超储流入财政存款,此后资金通过灾后重建及防灾相关项目流入实体经济,加速经济复苏,政策端释放继续加力呵护经济的积极信号。

中航证券预计,往后看,由于明年一季度经济增速基数较高,稳增长政策有望进一步发力,10月、12月的政治局会议及12月的中央经济工作会议为重要观测窗口,在政策持续呵护下,看好A股开启上行。

3000点附近拉扯

利好政策频出,市场却仍然未见“强烈反响”,这成为市场投资者关注的焦点问题。

华鑫证券认为,从A股反应来看,汇金增持体量有限,尚不足以弥合市场的流动性缺口,还需要更大体量的增量资金入市。若市场期待已久的平准基金或类平准基金入市,配合基本面改善,市场底会进一步夯实,对市场信心提振效果更为突出。

从历史数据来看,据华鑫证券统计,近十年来上证指数已跌破3000点9次,分别为2015-08-25、2016-01-13、2016-09-26、2018-06-19、2019-05-06、2020-01-23、2022-04-25、2022-10-10和2023-10-20。从后续指数走势来看,沪指失守3000点后大约有11.11%的胜率在10个交易日内涨幅回正,时间拉长来看,在失守日的30、90、180个交易日后沪指涨幅回升的胜率分别为 44.44%、33.33%和66.67%。从触底企稳时间来看,8次沪指失守平均在49天后确认低点,后续跌幅均值在5.75%水平。其中有5次沪指失守在30个交易日内触底企稳回升,也就是说沪指失守3000点后30个交易日内触底企稳的概率为62.50%。

关于A股为何再破3000点背后的原因,华鑫证券指出,本轮A股再破3000点是内外因素叠加的结果,特别是海外较为动荡,巴以冲突持续升级,市场避险情绪升温。同时美债抛售加剧,长债利率陡升,10年期美债收益率一度突破5%大关,引发市场流动性担忧。国内三季度经济虽有修复,但力度尚不足以扭转市场情绪。且全年GDP目标完成无虞,引发市场对年内政策力度不及预期的担忧。

近日,中国首席经济学家论坛理事洪灏分享观点表示,人们老是觉得市场一定要涨才是正常的,但其实市场的涨和跌都是正常的,不跌的市场才不正常。要辩证地看这个问题。万物都有起伏,一年还有四季。美联储停止加息,人民币压力减轻,那么港股会涨,A股也会涨的。

从估值角度看,华福证券指出,截至10月23日,与历次“市场底”估值相比,上证指数和沪深300指数市净率、创业板指市盈率目前估值已低于历次“市场底”水平,处于绝对底部位置。万得全A指数市净率为1.47倍,位于2010年至今2%的历史分位数水平,仅略高于2019年初的底部水平,已低于其余5次“市场底”。基金重仓股经历长达两年半时间的深度回调后,绝对估值已降至历史较低水平,相对估值降至历史中枢附近,估值进一步下探的空间和可能性不大。

华福证券认为,当前A股市场估值性价比凸显,国家政策对于资本市场高度重视持续关怀。随着政策加力提效及经济内生动力修复,各项经济数据正在企稳回升,对后续市场行情可以更加积极乐观。

推荐阅读:

《中小外贸企业资金风险白皮书》:企业在跨境收款时需重点关注“反诈”要素