经济观察网 记者 胡群 11月3日,富达基金联合中信银行和华夏基金发布2023年的《中国居民养老财富管理发展报告》(以下简称《报告》)显示,今年的受访者认为,退休前需要攒够平均235.6万元方能在退休后满足养老需求,而2022年这一平均数据为281.2万元。

图片来源于网络,如有侵权,请联系删除

《报告》显示,结合本次调研结果来看,受访者平均每月养老储蓄1711元,假设居民仅依靠每月养老储蓄实现养老财富储备目标,对于有养老规划且已实施的人群,要实现养老目标则需要115年。

图片来源于网络,如有侵权,请联系删除

所以,仅依靠养老储蓄要过上满意的退休生活,绝无可能。

图片来源于网络,如有侵权,请联系删除

富达基金在美国、欧洲、日本等海外市场多年的观察、调研和分析显示,以全生命周期的视角开展养老规划,根据不同人生阶段的特点进行养老资产配置,是投资者进行养老储备的有效方式。纵观不同人生阶段的财务状况,养老资产配置需求主要分为三个阶段:资本成长期、资本保值期及资本支付期。

投资人从开始养老储蓄到临近退休,大约有20-25年的时间,以养老财富积累为主要任务;资本保值期在退休前10年左右,以保护养老财产不出现太大亏损为投资目标;而第三阶段为退休后的资本支付期,约有25-35年时间,该阶段的投资工具需匹配现金流支出的安排,以保障良好的养老体验感。

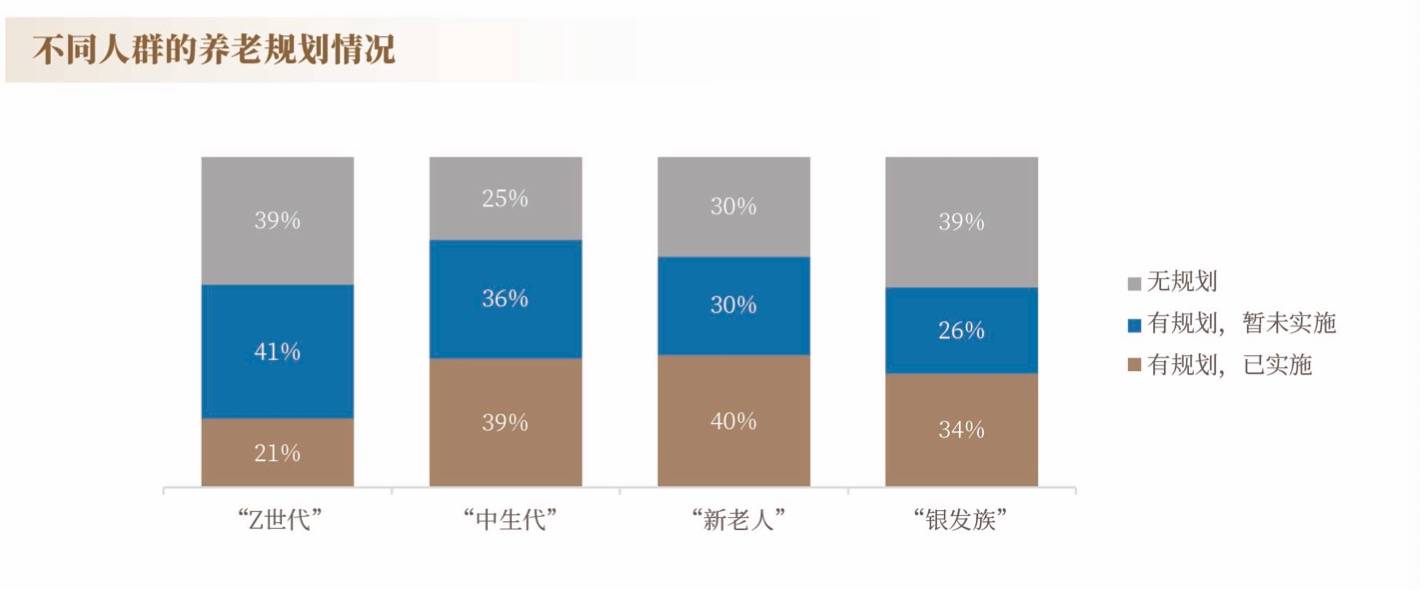

在中国,《报告》调研发现,21%的Z世代(18-35岁)已实施养老规划,这一数据在中生代(男35-54岁,女35-49岁)、新老人(男55-64岁,女50-59岁)、银发族(男≥65岁,女≥60岁)分别为39%、40%和34%。

资料来源:2023年《中国居民养老财富管理发展报告》

自20世纪70年代末80年代初开始,美国采用“自愿制”个人养老金制度。具体来说,就是企业为员工设立个人账户,由员工主动存入资金,企业根据一定比例配缴同时提供一篮子基金产品供个人选择,盈亏自负。这个账户并非强制储蓄,也不固定投资行为,但可以享受国家的税收优惠。截至2023年第二季度,全美退休金账户的总资产比2023年第一季度增加3.1%,达到36.7万亿美金。养老金资产占美国家庭部门的资产的比重大概是31%。

与海外发达市场不同的是,中国的养老金体系尚未健全,中国养老金主要依靠第一支柱,个人养老产品仍处于初步探索阶段,绝大多数人需要严肃面对如何安度晚年的难题。

据人社部、全国社保基金数据,截至2022年末,我国养老金第一支柱——基本养老保险参保人数达10.5亿人,规模为7.4万亿元,占比59.71%;第二支柱企业年金和职业年金参保人数7200万人,年金总规模为4.98万亿元(其中企业年金规模约2.87万亿,职业年金2.11万亿),占比40.18%;第三支柱商业养老保险缴费人数613万人,规模为142亿元,占比仅为0.11%。

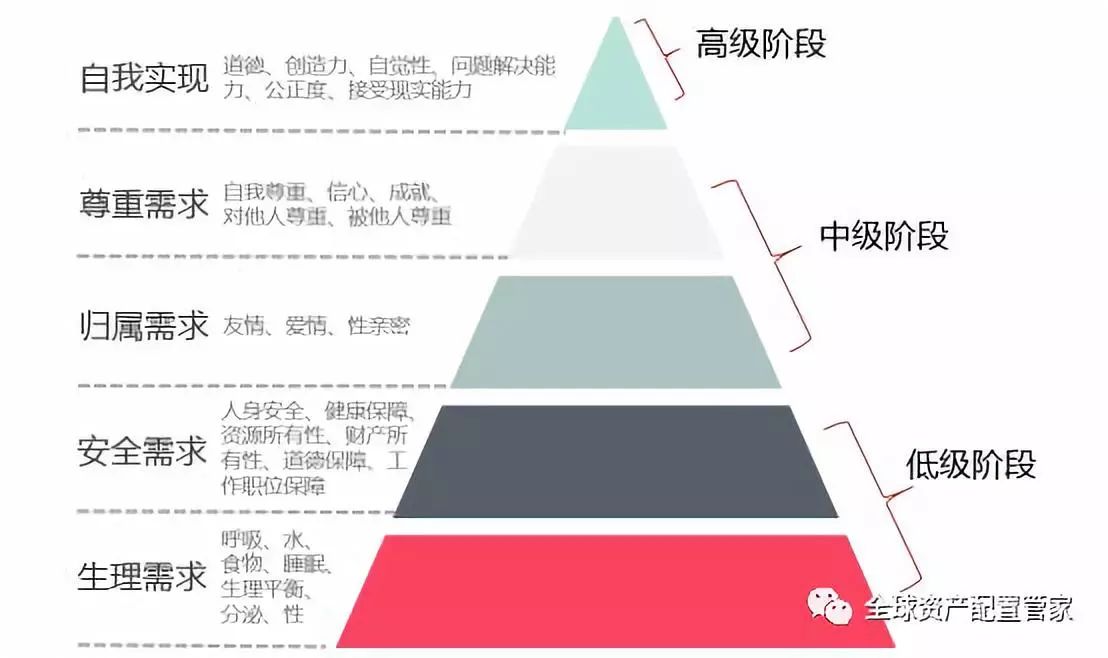

“当前的养老财富储备水平与国民多层次、多样化的养老需求还有较大差距,具体表现为国家的养老保险制度仅仅能够提供满足基本生活需求的保障,传统的家庭养老面临诸多挑战,居民人人养老财富储备的意识和能力仍有不足。”中国养老金融50人论坛秘书长董克用在《报告》序言中表示,养老金融是未来中国金融业务的蓝海和重点发展方向。

《报告》分析,居民对于究竟需要多少财富储备才能满足养老所需缺乏清晰认识,较低的风险偏好导致资产配置现状与养老预期目标之间存在错配。与此同时,投资短期化在市场波动周期更加明显,需要依靠投资者教育、产品设计、投资顾问等多样化方式,培养居民的长期养老投资意识。

除养老储蓄外,当前我国银行业、基金业、证券业和保险业可提供保险、理财产品、基金等多种个性化、专业化的养老专属产品及产品组合。据国家社会保险公共服务平台披露的信息,截至2023年9月6日,市场共有680只个人养老金产品,其中,储蓄类产品465只,基金类产品149只,保险类产品48只,理财类产品18只。

“养老基金应成为财产性收入的关键来源”。《报告》称,公募养老基金相较另外三类产品具有风险类型覆盖面广、可匹配不同年龄、收入、风险承受能力的投资者需求的特点,是投资者资产性收入的重要来源。

然而,令市场遗憾的是,养老基金产品当前规模较低,且收益率并不理想。

根据Wind数据,截至2023年6月30日,个人养老金基金Y份额的数量已经超过150只,总规模突破50亿元。从业绩来看,截至2023年9月1日,今年近2/3的产品收益率为负。

以11月4日招商银行APP中展示的中证养老产业指数为例,近6个月收益率为-11.97%,近一年收益率为-3.21%,近3年收益率为-36.91%。

“不论是预备养老阶段、退休金融阶段,还是适老服务阶段,都需要有专业人士帮助居民做好全生命周期财富规划,实现养老财富的保值、增值。”《报告》认为,养老金融产品收益率低和未找到合适产品是大多数居民未实施养老财富规划的主要原因。缺乏专业养老财富规划顾问和介意产品风险大等问题也是影响一部分人未开始养老财富规划的重要因素。

推荐阅读:

不断拓宽成长护城河,东方雨虹2023前三季度实现营收253.60亿元

打造全球领先的生物技术研究创新高地,国家兽医公共卫生中心项目在青开建

与路特斯、沃尔沃部分车型同架构打造,吉利银河首款高端车型E8亮相